-

Напишите нам

agriconsult@yandex.ru -

Позвоните нам

+7 (812) 712-50-14

Напишите нам

agriconsult@yandex.ruПозвоните нам

+7 (812) 712-50-14Еще 10 лет назад промышленное производство мяса индейки в России было не развито. На рынке встречалась в основном замороженная продукция из Бразилии и стран ЕС. В середине 2004 года ГК «Евродон» приступила к созданию в Ростовской области первого в стране крупного промышленного комплекса по выращиванию и переработке индейки.

Основные игроки рынка

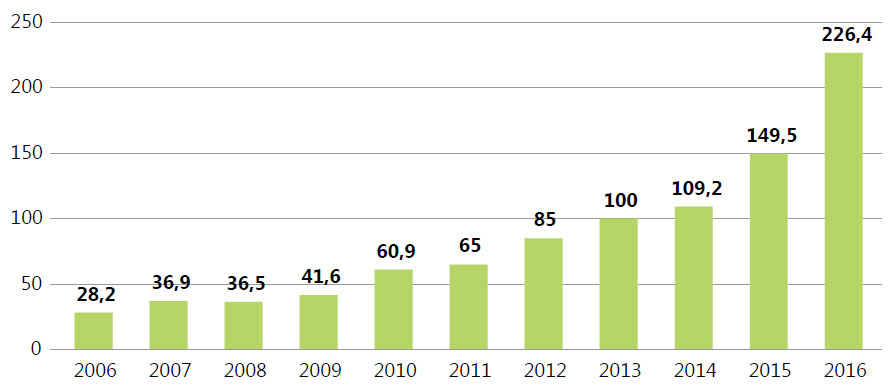

Производство мяса птицы в целом с 2006-го по 2016 год увеличилось с 1632 до 4552 тыс. т (в 2,8 раза). Опережающими темпами растет рынок индейки – за анализируемый период ее производство в убойном весе увеличилось с 28,2 тыс. т до 226 тыс. т (в 8 раз), а доля в российском объеме производства мяса птицы в 2016 году составила 5%.

Рисунок 1. Динамика производства мяса индейки, 2006–2016 гг., тыс. т

Источник: GRC, Agrifood Strategies, https://www.vedomosti.ru/business/articles/2017/03/14/681014-damate-krupneishim-indeiki

В структуре производителей, по данным компании ИМИТ, 98,5% занимают сельскохозяйственные организации, 1,5% приходится на ЛПХ и КФХ. Производителей индейки можно классифицировать следующим образом.

Сегодня появляется новый игрок 1-й группы – ГК «Черкизово» («Тамбовская индейка»). Группа «Черкизово» входит в тройку лидеров рынка мяса птицы в России. «Тамбовская индейка» – международный проект, который с 2012 года реализует компания в партнерстве с Grupo Fuertes – крупнейшим производителем индейки в Испании.

В конце 2016 года ГК «Черкизово» запустила все объекты планируемого комплекса на 50 тыс. т в живом весе (около 40 тыс. т в убойном весе). Если «Евродон» и «Дамате» специализируются на выращивании тяжелых кроссов, то «Черкизово» заняла свободную нишу по производству тушек среднетяжелого кросса grade maker с низким содержанием жира.

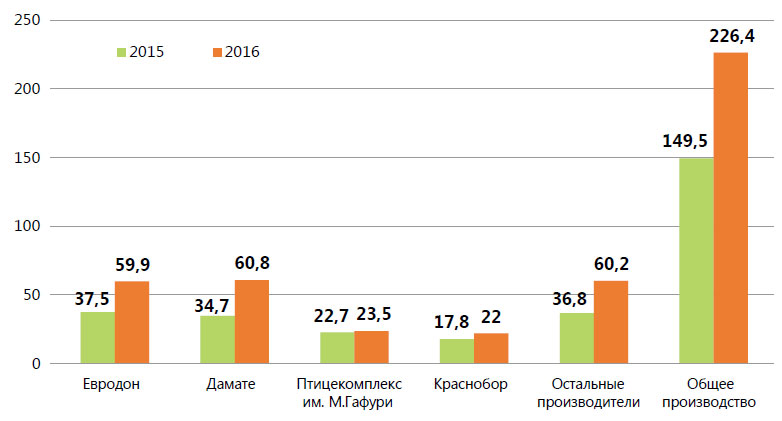

Рисунок 2. Крупнейшие производители мяса индейки в России, тыс. т

Источник: Agrifood Strategies, https://www.vedomosti.ru/business/articles/2017/03/14/681014-damate-krupneishim-indeiki

В 2016 году компания «Дамате» увеличила производство на 75%, по данным Agrifood Strategies. Она завершила реализацию комплекса и вывела его на проектную мощность 60 тыс. т в убойном весе в год. Многолетний лидер – группа «Евродон» Вадима Ванеева – оказался на втором месте: производство составило 59,9 тыс. т, сообщает Agrifood Strategies. Возможно, это связано со вспышкой птичьего гриппа на производственных площадках «Евродона» в конце декабря 2016 года. В этом году «Евродон» планирует вернуть лидерство, увеличив объемы на 20% – до 90 тыс. т в живом весе. «Дамате» тоже увеличит производство, но ненамного: рост будет «незначительным», говорит представитель компании.

Доли этих двух основных федеральных игроков в 2016 году по сравнению с 2015- м изменились несильно. Наибольший рост продемонстрировала компания «Дамате», отвоевав 26,9% российского рынка, на «Евродон» пришлось 26,5%.

Производство в Ленинградской области

Благодаря адресной поддержке малых птицеводческих ферм в Ленинградской области в 2010–2015 гг. было создано несколько фермерских птицеводческих хозяйств, в том числе по откорму индейки.

В Ленобласти и СЗФО в целом игроков федерального уровня нет. Озвучивались планы по созданию производства около 10 тыс. т в год, но пока они не реализованы.

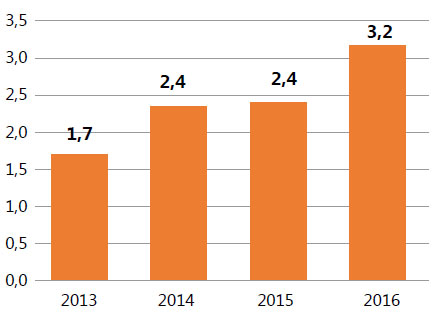

На сегодняшний день в области представлено пять производителей. Доля самого крупного из них, ООО «Конкорд», – 79%. Компания является крупнейшим производителем охлажденного мяса индейки в СЗФО: около 3 тыс. т готовой продукции в год по собственным данным.

Рисунок 3. Динамика производства мяса индейки в Ленинградской области,тыс. т

Источник: Комитет по агропромышленному и рыбохозяйственному комплексу Ленинградской области

В настоящее время у хозяйства имеются три площадки. Самая первая, площадью 2 га, находится в деревне Аннолово Тосненского района, отсюда начиналось производство. Яйца тяжелого кросса BUT BIG-6 инкубируют в Европе и привозят сюда цыплят а карантин.

Вторая площадка находится в деревне Поги. Здесь птицу доращивают и откармливают до убойного возраста. В Погах также находятся убойный цех и цех переработки.

Третья площадка размером 38 га расположена в деревне Новая. Там будет построена современная, полностью автоматизированная индюшачья ферма. В планах ООО «Конкорд» – увеличить объем производства до 10,5 тыс. т мяса индейки в год.

Недавно ООО «Труд» было выкуплено Дмитрием Новиковым, владельцем проектной компании «Росинжиниринг», и Борисом Пайкиным, совладельцем девелоперской компании «Форт Групп». Мощность предприятия: содержание до 100 тыс. годового поголовья индейки, производство 1,5 тыс. т мяса индейки в год. Стоимость проекта – более 200 млн рублей, общая площадь строений – порядка 8,5 тыс. кв. м, которые включают пять корпусов для напольного содержания индейки на 5 тыс. голов каждый, а также убойный цех на 200 голов в час.

Продукция предприятия выпускается под брендом «Лужская индейка» объемом менее 1 тыс. т. Сейчас строятся семь птичников, что позволит увеличить мощность до 1,8 тыс. т в год. На втором этапе за два года планируется строительство еще 50 птичников, чтобы нарастить мощность до 10 тыс. т в год. Параллельно будет идти открытие новых магазинов сети «Лужская индейка». В 2017 году планируется увеличить их количество до 25–30 точек (сейчас восемь точек в Петербурге и одна в области). В планах компании до 2020 года – довести объемы производства в Лужском районе до 40 тыс. т индейки в год, построив в общей сложности до 200 птичников. В дальнейшем возможно создание инкубатора и комбикормового завода.

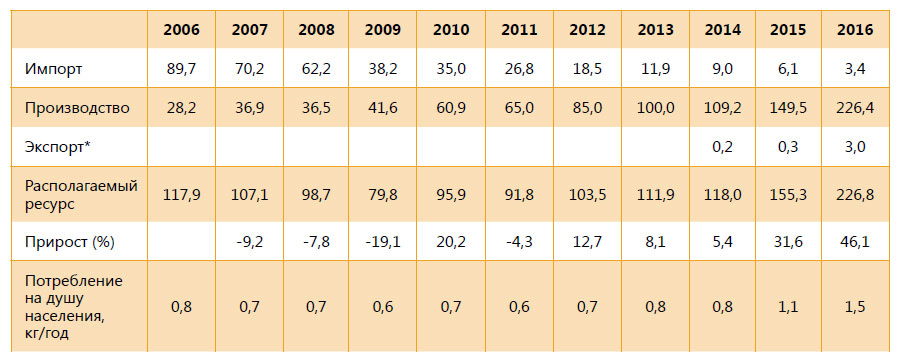

Таблица 1. Динамика емкости рынка индейки в России в убойном весе в 2006–2016 гг., тыс. т

Источник: ФСГС, Agrifood Strategies, расчеты ГК «Агриконсалт»

* Экспорт до 2014 года незначителен или отсутствует.

ООО «Свирское» (Лодейнопольский район, д. Кондуши) приобрело помещения заброшенных коровников бывшего совхоза и провело реконструкцию, остановив выбор на кроссе BUT BIG-6. Канадские яйца инкубируют в Европе (Германия), суточных цыплят привозят на карантин в компанию «Конкорд», а потом они поступают на подращивание и откорм в «Свирское». По проекту планируется построить два птичника общей мощностью 4,8 тыс. голов единовременного содержания (около 0,15 тыс. т в год в убойном весе). За 2016 год предприятие выпустило около восьми тонн мяса индейки, сообщает комитет по АПК и РХК Ленинградской области.

Импорт и экспорт

В течение последних лет идет устойчивое снижение импорта мяса индейки в РФ: в прошлом году, по оценкам экспертов, он составил 3,4 тыс. т. По отношению к 2006-му объемы ввоза снизились более чем в 24 раза.

Большая часть мяса (98%) ввозится как мороженые части тушек и субпродукты. Они не поступают в розничную торговлю, а потребляются мясоперерабатывающей отраслью как сырье для производства. Около 98% поставляется в замороженном виде, свежее мясо составляет менее 2% и в среднем стоит в 1,5 раза дороже (согласно расчетам ГК «Агриконсалт» на базе таможенной статистики РФ).

Что касается освоения внешних рынков, у России есть экспортный потенциал, считают аналитики. Пока объемы экспорта мяса индейки из РФ незначительны по сравнению с внутренним производством, однако явно прослеживается тенденция к росту показателя. В 2016 году начались коммерческие поставки на экспорт продукции из индейки, экспорт вырос в шесть раз – до 3 тыс. т. Основные покупатели – страны Юго-Восточной Азии, Африки и Европы.

Первые экспортные отгрузки прошли в компании «Дамате» осенью 2015 года. На сегодня предприятия Группы аттестованы на экспорт в страны Западной Африки, Таможенного союза, Сербию, Иран, Габон, Азербайджан. Следующие отгрузки планируются в страны Юго-Восточной Азии.

В начале 2016 года «ПензаМолИнвест» (входит в ГК «Дамате») получило разрешение на экспорт в ОАЭ. Важную роль сыграло наличие у ГК «Дамате» сертификата на выпуск халяльной продукции, который она подтверждает уже третий год подряд.

В первом полугодии 2016 года два российских экспортера («Краснобор» и «ПензаМолИнвест») отправили в Нидерланды пробные партии индюшатины в объеме 110 кг и 50 кг соответственно. В халяльном сегменте ГК «Евродон» в прошлом году осуществила пробные поставки за рубеж (тушки индейки «Халяль-Индолина»).

Емкость рынка мяса индейки

В целом по России показатель потребления мяса индейки в 2016 году составил около 1,55 кг на человека в год. Для сравнения: в Евросоюзе он равен 4 кг на душу населения в год, в США – более 10 кг. Однако, по прогнозам Agrifood Strategies, в ближайшие 3–5 лет потребление индейки в стране удвоится и составит 525 тыс. т.

На основе данных ритейл-аудитов, проводимых ГК «Агриконсалт», можно сделать вывод о расширении ассортимента продукции из индейки в розничных сетях. Несколько лет назад была представлена только разделка, сегодня появилась продукция глубокой переработки (колбасы, копчености и пр.).

Главные резервы роста в потреблении мяса индейки – в мясопереработке и фуд-сервисе. По расчетам Agrifood Strategies, к 2020 году 25−30% отечественной индейки будет продаваться в термически обработанном виде (ветчины, варено-копченая грудка, колбасы, сосиски и т. п.), 10−15% – в виде охлажденных и замороженных полуфабрикатов, еще 10−15% – через фуд-сервис. Поэтому уровень потребления индейки также будет зависеть от состояния смежных и основных конкурирующих секторов мясного рынка.

Инвестпроекты и перспективы отрасли

В настоящее время в отрасли реализуется несколько крупных инвестиционных проектов. На финальной стадии находится совместный проект группы «Черкизово» и Grupo Fuertes «Тамбовская индейка» мощностью 50 тыс. т в год. ГК «Дамате» планирует выйти на объем 100 тыс. т в 2018 году. Компания «Евродон» в 2017-м планирует увеличить производство до 100 тыс. т мяса.

Также заявлены и реализуются более мелкие проекты. Так, в Липецкой области в июле 2016 года запущен комплекс «Кривец-птица» плановой мощностью 9 тыс. т индейки в год (к 2020-му). Холдинг «РускомАгро» начал строительство индейководческого предприятия в Тюменской области. Выход на полную мощность – 10 тыс. т в живом весе (8,9 тыс. т мяса) – намечен на 2018год. Проект производства индейки заявлен в Красноярском крае. Инвестор, «Енисейагросоюз», хочет вложить 800 млн рублей и возвести 20 новых корпусов на базе бывшей птицефабрики «Индюшкино». Мощность комплекса составит 13 тыс. т в год. В Республике Удмуртия в конце 2016 года компания «Аскор» запустила комплекс на 6 тыс. т (к 2018 году).

Тенденции:

Проблемы: